La decisión fiscal para el autónomo: ¿Módulos o Estimación Directa?

Para el empresario individual autónomo existen dos métodos para el cálculo del importe que pagará a Hacienda cada trimestre, Estimación Objetiva (módulos) y Estimación Directa. Este cuaderno pretende proporcionar las claves que permitan al empresario, dentro de las limitaciones, optar por la opción más recomendable para su negocio.

- Consideraciones previas

- Estimación Directa vs. Estimación Objetiva

- Factores a tener en cuenta a la hora de tomar la decisión

- ¿Cómo se renuncia a los módulos?

- Consideraciones Finales

![]()

1. Consideraciones Previas

El empresario individual (AUTÓNOMO) es una persona física que realiza en nombre propio y por medio de una empresa una actividad comercial, industrial o profesional. Es una figura clásica en el mundo empresarial y constituye una de las formas más frecuentes de creación de empresa y suele ser elegida fundamentalmente por los comercios al por menor (tiendas de ropa, alimentos, papelerías, artículos de regalo, joyerías, quioscos de prensa, venta de aire acondicionado, ferreterías, etc.), y por profesionales como fontaneros, electricistas, pintores, decoradores, abogados, economistas, arquitectos, etc.

Desde el punto de vista fiscal, los autónomos empresarios individuales (y los socios de una Comunidad de Bienes o una Sociedad Civil)tributan por sus rentas empresariales a través del Impuesto sobre la Renta de las Personas Físicas (IRPF)[1], , adiferencia de las personas jurídicas -sociedades- que tributan por sus beneficios a través del Impuesto sobre Sociedades.

Los rendimientos de las actividades empresariales en el IRPF pueden determinarse por dos métodos o modalidades de tributación diferente:

a) Estimación Directa

- Normal

- Simpllificada

b) Estimación Objetiva (módulos)

Los negocios cuyos epígrafes de actividad se encuentran dentro de los que se incluyen en la tributación por estimación objetiva[2] (módulos) adoptan por defecto este sistema. Pero aquellos empresarios que no quieran tributar de esta manera deben manifestar su renuncia a la Agencia Tributaria existiendo unos plazos para hacerlo.

Existe, por tanto, la posibilidad para determinadas actividades económicas, de poder elegir entre tributar en estimación directa o bien por estimación objetiva. La decisión es trascendente ya que si esa actividad esta sujeta a estimación objetiva y se renuncia a su aplicación para acogerse a estimación directa, el autónomo no podrá cambiarse de nuevo hasta que pasen tres años.

Ante este dilema se enfrentan, tanto los nuevos empresarios como los empresarios individuales en activo, con el objetivo de disminuir su tributación por IRPF. Pero, en realidad, ¿cuáles son los factores que te hacen optar por uno u otro? Y, más importante aún, ¿se puede elegir en cualquier momento el método de tributación más beneficioso?

Antes de dar respuesta a ambas preguntas, es conveniente diferenciar ambos regímenes a partir de sus características fundamentale

[1] a tenor de lo establecido en la Ley 40/98, del 9 de diciembre del Impuesto sobre la Renta de las Personas Físicas (IRPF) y Real Decreto 214/99 por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas y otras normas tributarias

[2] Orden HAP/2549/2012, de 28 de noviembre, por la que se desarrollan para el año 2013 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido.

2. Estimación Directa vs. Estimación Objetiva

En primer lugar hay que tener en cuenta el que cuando se habla de estimación directa y estimación objetiva (módulos), nos estamos refiriendo al impuesto sobre la renta (IRPF) y no al impuesto sobre el valor añadido (IVA). En el IVA existe la figura análoga de "módulos" que es el régimen simplificado con características generales similares.

Por otra parte y como a continuación veremos, la diferencia principal entre una modalidad de tributación y la otra es la manera de calcular el rendimiento obtenido del negocio, que va a servir de base para fijar la carga impositiva y las cantidades que habrán de pagarse a Hacienda.

2.1.- Estimación Directa

En el régimen de Estimación Directa (conocido vulgarmente como “contabilidad o "por IVA") se pagan impuestos según los rendimientos que efectivamente se obtengan a lo largo del año y no en función de ningún elemento de la actividad.

Esta modalidad implica el cálculo del beneficio real obtenido en la realización de la actividad. Para ello se determinará el volumen total de ingresos y se descontarán los gastos deducibles, obteniendo como resultado el beneficio/pérdida neto y aplicando a esa cantidad el tipo impositivo correspondiente.Se paga por el rendimiento positivo obtenido, cuando éste se produce, siendo una cantidad que varía en función del mismo

El rendimiento neto así calculado, si se cumplen los requisitos previstos, será minorado por la reducción por el ejercicio de determinadas actividades económicas.

2.1.1 Estimación Directa Normal

El régimen de Estimación Directa Normal se aplica, con carácter general, a todos los empresarios y profesionales que no estén acogidos a la modalidad simplificada o al régimen de estimación objetiva.

En todo caso se aplicará siempre que:

- El importe de la cifra de negocios del conjunto de actividades ejercidas por el contribuyente supere los 600.000 € anuales en el año inmediato anterior

- Que se hubiera renunciado a la Estimación Directa Simplificada. En este caso se debe permanecer en la Estimación Directa Normal un mínimo de 3 años.

El rendimiento neto se calcula por diferencia entre los ingresos computables y los gastos deducibles, aplicando, con algunas matizaciones, la normativa del Impuesto sobre Sociedades (son de aplicación los incentivos y estímulos a la inversión del Impuesto sobre Sociedades).

- Como INGRESOS computables se entenderá la totalidad de los ingresos íntegros derivados de las ventas y de la prestación de servicios (incluidos los servicios accesorios a la actividad principal), que constituyen el objeto propio de la actividad así como, el autoconsumo y las subvenciones, entre otros.

- Serán GASTOS, aquellos que se producen en el ejercicio de la actividad que sean fiscalmente deducibles, se encuentren justificados y debidamente registrados contablemente.

- los de suministros

- los de consumo de existencias

- los gastos del personal

- los de reparación y conservación

- los de arrendamientos

- las amortizaciones, que se computarán en la cuantía que corresponda a la depreciación efectiva de los distintos elementos en funcionamiento, según el resultado de aplicar los métodos previstos en el Reglamento del Impuesto sobre Sociedades.

- Provisiones: se pueden deducir las provisiones por las insolvencia de tráfico (clientes de dudoso cobro) o optar por una deducción del 1% de la provisión global de deudores

El rendimiento neto así calculado será reducido en caso de ser irregular y si se cumplen los requisitos previstos será minorado por la reducción por el ejercicio de determinadas actividades económicas.

Es IMPORTANTE resaltar que como medida para fomentar la creación de empresas, la Ley11/2013, de medidas de apoyo al emprendedor y del estímulo del crecimiento y de la creación de empleo ha establecido para los contribuyentes que hubieran iniciado el ejercicio de una actividad económica a partir de 1 de enero de 2013 y que determinen el rendimiento neto de la misma con arreglo al método de estimación directa, la reducción en un 20 por ciento del rendimiento neto positivo declarado con arreglo a dicho método, tanto en el primer período impositivo en que el mismo sea positivo, como en el período impositivo siguiente.

Respecto a las obligaciones contables y registrales

- Actividades empresariales:contabilidad ajustada al Código de Comercio y al Plan General de Contabilidad.

- Actividades profesionales:son obligatorios los libros registro de ingresos, de gastos, de bienes de inversión y el de provisiones de fondos y suplidos.

Los contribuyentes en estimación directa normal, deberán realizar cuatro pagos fraccionados trimestrales en el MODELO 130 (VER MODELO/ INSTRUCCIONES) a cuenta del Impuesto sobre la Renta de las Personas Físicas en los plazos siguientes:

- 1ER TRIMESTRE: entre el 1 y el 20 de de abril

- 2º TRIMESTRE: entre el 1 y el 20 de de julio

- 3ER TRIMESTRE: entre el 1 y el 20 de octubre

- 4º TRIMESTRE. Entre el 1 y el 30 de enero del año siguiente

Si algún trimestre no resulta cantidad a ingresar, deberá presentarse declaración negativa.

El importe de cada uno de los pagos fraccionados se calculará como se expone a continuación.

- Actividades empresariales: en general, el 20 por 100 del rendimiento neto obtenido desde el inicio del año hasta el último día del trimestre al que se refiera el pago. De la cantidad resultante se deducirán los pagos fraccionados ingresados por los trimestres anteriores del mismo año, así como, las retenciones soportadas si se trata de una actividad empresarial de arrendamiento de inmuebles.

- Actividades profesionales: el 20 por 100 del rendimiento neto, desde el inicio del año hasta el último del trimestre al que se refiere el pago. De la cantidad resultante se deducirán los pagos fraccionados ingresados por los trimestres anteriores del mismo año y las retenciones y los ingresos a cuenta que les hayan practicado desde el inicio del año hasta el último día del trimestre al que se refiere el pago.

2.1.2 Estimación Directa Simplificada

Es de aplicación el régimen de estimación directa simplificada a los empresarios y profesionales cuando concurran las siguientes circunstancias:

- Que sus actividades no estén acogidas al régimen de estimación objetiva.

- Que, en el año anterior, el importe neto de la cifra de negocios para el conjunto de actividades desarrolladas por el contribuyente no supere los 600.000 €

- Que no se haya renunciado a su aplicación.

- Que ninguna actividad que ejerza el contribuyente se encuentre en la modalidad normal del régimen de estimación directa.

El rendimiento neto se calculará conforme las normas del Impuesto sobre Sociedades (ingresos menos gastos) y siguiendo el esquema expuesto anteriormente para la Estimación Directa Normal, con las siguientes particularidades:

- Las amortizaciones del inmovilizado material se practican de forma lineal, en función de la tabla de amortización simplificada, especial para esta modalidad, que se recoge en la Orden de 27 de marzo de 1998. No se aplica lo establecido en el Impuesto sobre Sociedades como en el caso de la Estimación Directa Normal.

- Las provisiones deducibles y los gastos de difícil justificación se cuantifican exclusivamente aplicando un 5 por 100 del rendimiento neto positivo, excluido este concepto. No obstante, no se aplicará cuando el contribuyente opte por aplicar la reducción por el ejercicio de actividades económicas.

- No se puede aplicar la deducción de las provisiones por las insolvencia de tráfico (clientes de dudoso cobro) ni la posibilidad de optar por una deducción del 1% de la provisión global de deudores

- El rendimiento será reducido en caso de irregularidad y si se cumplen los requisitos previstos será minorado por la reducción prevista en el ejercicio de actividades económicas.

Es IMPORTANTE resaltar que como medida para fomentar la creación de empresas, la Ley11/2013, de medidas de apoyo al emprendedor y del estímulo del crecimiento y de la creación de empleo ha establecido para los contribuyentes que hubieran iniciado el ejercicio de una actividad económica a partir de 1 de enero de 2013 y que determinen el rendimiento neto de la misma con arreglo al método de estimación directa, la reducción en un 20 por ciento del rendimiento neto positivo declarado con arreglo a dicho método, tanto en el primer período impositivo en que el mismo sea positivo, como en el período impositivo siguiente.

Respecto a lasobligaciones contables y registrales

- Actividades empresariales: deben llevarse libros registro de ventas e ingresos, de compras y gastos y el de bienes de inversión.

- Actividades profesionales: además de los libros mencionados en el apartado anterior, se llevará el libro registro de provisión de fondos y suplidos.

Los contribuyentes en Estimación Directa Simplificada, deberán realizar cuatro pagos fraccionados trimestrales en el MODELO 130 (VER MODELO/ INSTRUCCIONES) a cuenta del Impuesto sobre la Renta de las Personas Físicas en los plazos siguientes:

- 1ER TRIMESTRE: entre el 1 y el 20 de de abril

- 2º TRIMESTRE: entre el 1 y el 20 de de julio

- 3ER TRIMESTRE: entre el 1 y el 20 de octubre

- 4º TRIMESTRE. Entre el 1 y el 30 de enero del año siguiente

Si algún trimestre no resulta cantidad a ingresar, deberá presentarse declaración negativa.

El importe de cada uno de los pagos fraccionados se calculará como se expone a continuación:

- Actividades empresariales: en general, el 20 por 100 del rendimiento neto obtenido desde el inicio del año hasta el último día del trimestre al que se refiera el pago. De la cantidad resultante se deducirán los pagos fraccionados ingresados por los trimestres anteriores del mismo año, así como, las retenciones soportadas si se trata de una actividad empresarial de arrendamiento de inmuebles.

- Actividades profesionales: el 20 por 100 del rendimiento neto, desde el inicio del año hasta el último del trimestre al que se refiere el pago. De la cantidad resultante se deducirán los pagos fraccionados ingresados por los trimestres anteriores del mismo año y las retenciones y los ingresos a cuenta que les hayan practicado desde el inicio del año hasta el último día del trimestre al que se refiere el pago.

2.2.- Estimación Objetiva (MÓDULOS)

El Régimen de Estimación Objetiva por Signos, Índices o Módulos, más conocido como “módulos”, es un régimen simplificado de tributación, que es aplicable a pequeños empresarios y/o profesionales, a los que se les intenta simplificar la administración de su actividad.

En esta modalidad se realiza el cálculo de los beneficios derivados de una actividad empresarial mediante una serie de indicadores. De este modo, al inicio del año ya se sabe con certeza qué rendimiento se va a declarar y qué impuestos se van a pagar a la Agencia Tributaria cada trimestre.

Se aplica el régimen de estimación objetiva exclusivamente a empresarios y profesionales que cumplan los siguientes requisitos[1]:

- Que cada una de sus actividades estén incluidas en la Orden del Ministro de Economía y Hacienda que desarrolla el régimen de estimación objetiva[2] y no rebasen los límites establecidos en la misma para cada actividad.

- Que el volumen de rendimientos íntegros en el año inmediato anterior, no supere cualquiera de los siguientes importes: 450.000 € para el conjunto de actividades económicas o 300.000 € para el conjunto de actividades agrícolas y ganaderas.

- Que el volumen de compras en bienes y servicios en el ejercicio anterior, excluidas las adquisiciones de inmovilizado (inversiones), no supere la cantidad de 300.000 € anuales. Si se inició la actividad el volumen de compras se elevará al año.

- Que practiquen retenciones del 1% en sus facturas. A este respecto y como nueva causa de exclusión, no podrán seguir en módulos si en el año anterior han tenido rendimientos superiores a 225.000 €/anuales con carácter general o 50.000 €/anuales, siempre que más del 50% de sus ingresos provengan de empresas y por tanto estén sujetas a retención.

- Que no haya renunciado ni esté excluido del régimen simplificado del IVA

- Que no hayan renunciado expresa o tácitamente a la aplicación de este régimen.

El rendimiento neto se calculará de acuerdo con lo dispuesto en la Orden que desarrolla este régimen, multiplicando los importes fijados para los módulos, por el número de unidades del mismo empleadas.

La cuantía deducible por el concepto de amortización del inmovilizado será, exclusivamente la que resulte de aplicar la tabla que, a estos efectos, apruebe el Ministro de Economía y Hacienda.

Hay que tener también en cuenta que:

- Es obligatorio conservar las facturas emitidas y las recibidas así como, los justificantes de los módulos aplicados.

- Si se practican amortizaciones deberá llevarse, el libro registro de bienes de inversión.

- En actividades cuyo rendimiento neto se calcula en función del volumen de operaciones, (agrícolas, ganaderas, forestales y de transformación de productos naturales), deberá llevarse, libro registro de ventas o ingresos.

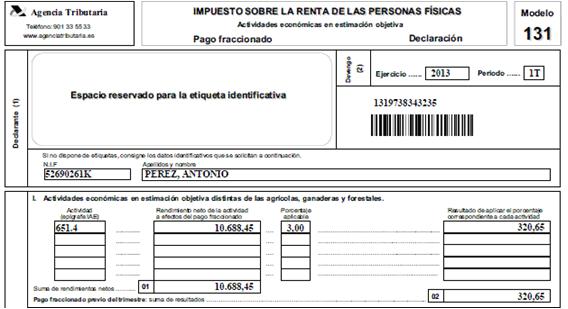

Pagos fraccionados

Los contribuyentes en Estimación Directa Simplificada, deberán realizar cuatro pagos fraccionados trimestrales en el MODELO 131 (VER MODELO/ INSTRUCCIONES)a cuenta del Impuesto sobre la Renta de las Personas Físicas en los plazos siguientes:

- 1ER TRIMESTRE: entre el 1 y el 20 de de abril

- 2º TRIMESTRE: entre el 1 y el 20 de de julio

- 3ER TRIMESTRE: entre el 1 y el 20 de octubre

- 4º TRIMESTRE. Entre el 1 y el 30 de enero del año siguiente

Respecto a los porcentajes, para las actividades empresariales (excepto agrícolas y ganaderas).

- En general, (más de una persona asalariada) el 4 por 100 del rendimiento resultante de la aplicación de los módulos en función de los datos-base existentes a 1 de enero. Cuando se inicie una actividad, los datos-base serán los existentes el día de comienzo de la misma.

- Cuando se tenga sólo a una persona asalariada, el 3 por 100.

- Cuando no se disponga de personal asalariado, el 2 por 100.

[1] La Ley 7/2012 de 29 de octubre de 2012 de lucha contra el fraude fiscal, ha actualizado los requisitos de aquellas personas que pueden tributar en módulos

[2] Orden HAP/2549/2012, de 28 de noviembre, por la que se desarrollan para el año 2013 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido.

3.- Factores a tener en cuenta a la hora de tomar la decisión

Una vez vistas las características básicas de las distintas modalidades, vemos que la elección de un modo u otro de tributación depende normalmente de los factores relacionados con la actividad. Básicamente de las expectativas respecto a facturación y beneficios.

A este respecto debemos tener en cuenta que:

- La Estimación Objetiva (módulos) es un sistema de pago que no depende de los ingresos y gastos reales. No determina el beneficio real sino una estimación del mismo a travésde unos rendimientos presuntos que Hacienda calcula a partir de distintos elementos o módulos (metros cuadrados, consumo eléctrico, personas trabajando…) Así, quienes por ejemplo, dispongan de más de dos trabajadores o un gran local, deberán pagar más. Por tanto la Estimación Objetiva (módulos), no es un sistema flexible. Se `paga siempre la misma cuota. No se adapta a los altibajos del negocio. Si durante un trimestre no se facturase ni un euro, el módulo se pagaría igual.

- Por el contrario en la Estimación Directa, se paga en función del resultado. Si se tienen beneficios el 20 % de los beneficios como ingresos a cuenta de la declaración de la renta anual en la que se descuentan los pagos realizados y si hay pérdidas no se paga nada.

Esta sustancial diferencia a la hora del cálculo de los rendimientos de la actividad sobre los que al final se tributará, nos lleva a hacer las siguientes consideraciones:

- Cuando los rendimientos objetivos estimados por el sistema de módulos sean inferiores a los rendimientos reales del negocio (o estimados en el caso de nuevos emprendedores), será aconsejable tributar en la modalidad de Estimación Objetiva.Por ejemplo, un bar pequeño, con poco personal pero mucha actividad y elevada facturación puede encontrar que el régimen de módulos es más beneficioso ya que su cuota es muy baja con respecto al beneficio real. Pero, cuidado, habrá situaciones en las que sea al contrario.

- Si la previsión es que aumenten los beneficios en los tres próximos años y está tributando en estimación directa puede ser interesante valorar la posibilidad de tributar en el régimen de Módulos. Sin embargo en épocas de dificultad, cuando una actividad pueda generar perdidas para quien la ejerce, quizás lo conveniente sea estar en estimación directa simplificada.

- En el caso de nuevos emprendedores, es muy habitual que en el inicio de la actividad se tengan más gastos que ingresos en el primer año, con lo cual seria interesante optar por la Estimación Directa y reducir la cuota a pagar. Más adelante, según vaya evolucionando el negocio (alto beneficio) se podría valorar la posibilidad del cambio a Módulos.

Por otra parte:

- No es cierto que la Estimación Objetiva (módulos) exima de la obligación de llevar una cierta contabilidad: los gastos han de contabilizarse de manera idéntica a como se hace en los otros sistemas. Únicamente se estáexento de contabilizar los ingresos, pero eso a efectos puramente fiscales: hay otras consideraciones que aconsejan que también se lleve una contabilidad de dichos ingresos.

- El sistema de módulos por sus peculiares características no permite la aplicación de ningún gasto deducible, ni incluso la propia cuota de autónomo. Frente a ello y como hemos visto, el sistema de Estimación Directa si que permite la inclusión de aquellos gastos necesarios para la obtención de los ingresos[1].

A la hora de optar por una u otra modalidad, no hay una respuesta genérica. Cada supuesto requiere ser analizado individualmente, por lo que antes de decidirnos, sería recomendable hacer el cálculo de la cuota de módulos sobre la base de los medios de producción de la empresa.

Según sea la actividad desarrollada, la norma determina cuáles de esos medios se utilizan para el cálculo: personal asalariado, superficie del local en el que se realiza la actividad, potencia del vehículo necesario para la misma, etc. Una vez que se conoce la cuota se puede considerar si la misma es asumible y es más beneficioso o si, por el contrario, es mejor realizar el cálculo real del rendimiento de la actividad.

Es aconsejable hacer una prueba o simulación de lo que se tendría que pagar mediante Módulos, descargándonos el programa de apoyo desde la Web de Hacienda.

Con independencia de poder recavar un asesoramiento profesionalizado por parte de un gestor o asesor fiscal, esta sencilla simulación nos puede permitir cuantificar aproximadamente el límite para la cifra de beneficio de la actividad a partir del cual el régimen de estimación objetiva sería más adecuado que el método de estimación directa simplificada. Veámoslo con un ejemplo muy simplificado:

El Sr.Antonio Pérez, tiene previsto desarrollar una actividad consistente en un pequeño comercio al por menor de paquetería y mercería en el que trabajará él y un empleado mayor de 19 años a jornada completa Para ello alquilará un local cuya superficie es de 125 m2 situado en la ciudad de Valencia.

Para la determinación del rendimiento previo, utilizamos el programa de ayuda de la AEAT u obtenemos las siguientes cantidades:

|

DEFINICION |

UNIDADES |

RENDIMIENTO POR MODULO |

|

Personal asalariado |

1 |

1.902,18 euros |

|

Personal no asalariado |

1 |

10.291,93 euros |

|

Metros cuadrados local |

125 |

3.622,50 euros |

|

Rendimiento Neto Previo |

|

15.816,61 euros |

|

(-) Incentivos al empleo |

|

-190,22 euros |

|

Rendimiento Neto Minorado |

|

15.626,39 euros |

|

Rendimiento a efectos de pagos fraccionados[2] |

|

10.688,45 euros |

La cifra de 10.688,45 euros sería de forma aproximada la “línea roja” para poder decidir entre la conveniencia o no de cada régimen.

Esta cantidad habría que ponerla en relación con el Rendimiento estimado a partir de restar a los ingresos computables, los gastos deducibles (suministros, gastos de personal, alquileres…). En este caso al ser Estimación Directa Simplificada, el Rendimiento obtenido se minorará en un 5% por gastos de difícil justificación.

Lo realmente difícil es acertar en las estimacioneso previsiones futuras de su negocio que el emprendedor o empresario deberá realizar para poder compararlas con la cifra obtenida en la simulación.

Si el rendimiento que resulta de la aplicación de los módulos, y por el cuál debe tributar el empresario, es inferior al beneficio que realmente obtiene en su negocio, es más favorable a efectos fiscales la modalidad de Módulos. En caso contrario al empresario le conviene renunciar a la misma y tributar por Estimación Directa Simplificada, régimen en el que tributará según los ingresos y gastos reales de su actividad.

La simulación también nos permite determinarcuantía de los pagos fraccionados en una u otra opción, cuestión que afectará a la liquidez de nuestro negocio. Veámoslo con otro sencillo ejemplo:

Comercio minorista que tiene los siguientes datos:

ESTIMACIÓN OBJETIVA (MODULOS)

|

Rendimientos trimestrales por aplicación de los módulos (Programa AEAT) |

20.000,00 euros |

|

Pago fraccionado (4%) |

800,00 euros |

ESTMACION DIRECTA

|

Ingresos trimestrales estimados |

250.000, 00 euros |

|

Gastos trimestrales deducibles |

235.000,00 euros |

|

Rendimiento trimestral estimado |

15.000,00 euros |

|

Pago fraccionado (20%) |

3.000,00 euros |

En este caso, teniendo sólo en cuenta las consideraciones que afectan a la liquidez de nuestro negocio, nos interesará la Estimación Objetiva, ya que implica menores pagos trimestrales.

4.- ¿Cómo se renuncia a los módulos?

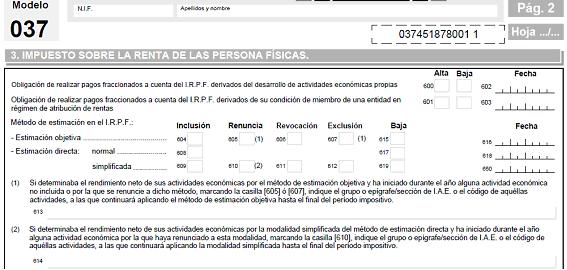

Los contribuyentes que cumplan los requisitos para aplicar el método de estimación directa simplificada o del método de estimación objetiva, podrán renunciar a su aplicación mediante la presentación del MODELO 036 ó MODELO 037(simplificado)de declaración censal

La norma general nos indica quela renunciadeberá efectuarse durante el mes de diciembre anterior al inicio del año natural en que deba surtir efecto, es decir aquellos que quisieran renunciar para el ejercicio 2014 deberían haber manifestado esa renuncia en diciembre de 2013.

En caso de inicio de actividad, la renuncia se efectuará en el momento de presentar la declaración censal de inicio de actividad en el Modelo 036 o 037 (simplificado)

Sin embargo, el Reglamento de IRPF determina también que se entenderá efectuada la renuncia al método de estimación objetiva cuando se presente en el plazo reglamentario la declaración correspondiente al pago fraccionado del primer trimestre del año natural en que deba surtir efectos en la forma dispuesta para el método de estimación directa.

Esto significa que si no hemos presentado la renuncia en diciembre pero queremos pasar de módulos a estimación directa bastará con presentar la liquidación del primer trimestre en el nuevo régimen para que se entienda una renuncia tácita al régimen demódulos.

Hay que tener en cuenta que la renuncia tiene los siguientes efectos:

- La renuncia tendrá efectos por un período mínimo de tres años. Transcurrido este plazo, se entenderá prorrogada tácitamente para cada uno de los años siguientes en que pueda resultar aplicable, salvo que se revoque en el mes de diciembre anterior al año en que deba surtir efecto, siempre que no se haya producido un cambio de actividad que implique un cambio de epígrafe IAE.

- La renuncia al régimen de estimación directa simplificada supondrá que el contribuyente determinará el rendimiento neto de todas sus actividades por la modalidad normal del método de estimación directa.

- La renuncia al régimen de estimación objetiva supondrá la inclusión en la modalidad simplificada del régimen de estimación directa siempre que se cumplan los requisitos establecidos para esta modalidad.

5.- Consideraciones Finales

El siempre polémico régimen de tributación por módulos, ha sido y sigue siendo muy común entre pequeños negocios que desarrollan su actividad bajo la forma jurídica de empresarios individuales, tratándose de explotaciones económicas de reducido tamaño, de carácter marcadamente familiar y en la mayoría de los casos con una clientela formada por consumidores finales, es decir familias.

Habitualmente, los aspectos más destacados y valorados por los empresarios a la hora de decidirse por este régimen han sido:

- Simplicidad (menor tiempo de dedicación al empresario en temas contables y fiscales)

- Tranquilidad respecto a comprobaciones de la AEAT

- Generalmente menor tributación en aquellos casos en pequeños negocios que tiene un cierto volumen ventas.

- Menores honorarios de asesoría.

En la mayoría de los casos, si el negocio funcionaba de manera aceptable y cumplía con ciertas limitaciones en cuanto a no excesiva dimensión, el rendimiento por el que tributaban estos empresarios era sensiblemente inferior al que efectivamente obtenían por diferencia entre sus ingresos y gastos, en una palabra los “módulos” eran rentables

Pero la actual situación económica en sus diferentes manifestaciones (reducción del crédito bancario, encarecimiento de los gastos financieros, aumento de la morosidad, importante reducción del consumo de las familias y en consecuencia menor volumen de ventas…) establece, para la gran mayoría de las empresas y empresarios, nuevos escenarios, donde pierden validez planteamientos y posicionamientos que hasta hace muy poco resultaban incuestionables en el día a día de la vida empresarial.

Ante este cambio radical de escenario, y como suele ocurrir con frecuencia, las normas no se han adaptado con la rapidez deseable. Ello exige la conveniencia de que estos empresarios “modulistas”, ante la minoración de sus cifras de negocio, reflexionen sobre la conveniencia de seguir acogidos a este régimen fiscal.

Por desgracia, es muy común que nuestros pequeños empresarios, acomodados ante las menores exigencias contables que les impone la fiscalidad de los módulos, han omitido cumplir con una exigencia que no viene dictada por ningún Real Decreto, sino por una norma de mayor rango legal, el “sentido común”; y esta omisión ha consistido en no llevar una contabilidad interna que permita en cada momento saber cuál es el resultado de su actividad económica, cuánto gana o cuanto pierde y por qué gana o pierde.

Este hecho puede dificultar la tarea para el empresario a la hora de valorar si le conviene seguir o dejar el régimen de estimación objetiva (módulos). No obstante, esperamos que estas páginas hayan servido para motivar al empresario a realizar una simple reflexión donde se replantee la necesidad de determinar cuál es su situación tributaria y si la misma es la más favorable para sus intereses.

33402 - Avilés

(Asturias)